Blog

【コラム】いよいよスタート「新NISA」ポイント解説(FP監修セミナーリンク付)

「NISAが生まれ変わるのは知っているけど、つみたて投資枠って何?」

「つみたて投資枠と成長投資枠の違いは何?」

という方々のために、コモングッド監修のもと新NISAについて解説していきます。

(執筆:2023年12月 読むのに:5分かかります)

※ながら聞きをしたい方は、FP監修のセミナー動画が分かりやすいです

そもそも「NISA制度」とは?

個人の資産を預貯金から投資へ回すため、国がつくった「少額投資非課税制度」と呼ばれるものです。

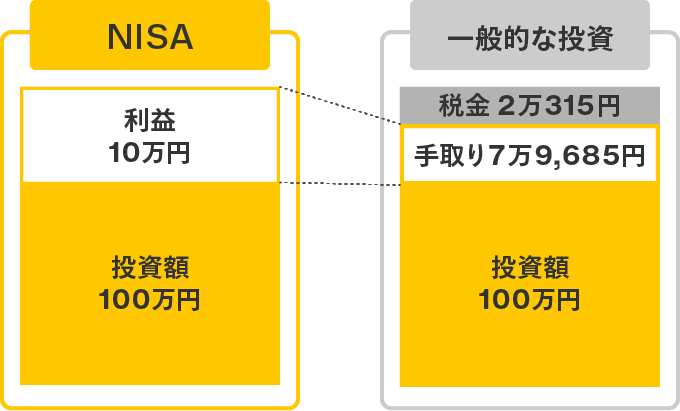

通常、投資で出た利益には、税金が約20%かかるので、10万円儲かったとしても、約2万円が税金で引かれてしまいます。

NISA制度を活用することで、この利益に対して税金がかからないので、利益を全額受け取ることができます。これが最大の特徴です。

※税率は、20.315%(所得税15%、住民税5%、復興特別所得税0.315%)で計算しています。(2023年12月時点)

現行NISAでは大きくわけて「一般NISA」と「つみたてNISA」という2つの仕組みがありましたが、2024年1月からそれぞれ「成長投資枠」と「つみたて投資枠」という名称で、新NISA制度として始まります。

新NISAとは?

これだけは覚えておきたい!大きな特徴5つ

- 年間のつみたて投資枠が40万円から120万円へ拡大

- 非課税保有期間が20年から無期限化される

- NISA制度(口座開設期間)が恒久化する

- 一般NISAの役割を引継ぐ成長投資枠との併用が可能

- 売却分の非課税保有限度額(総枠)の再利用が可能になる

上記の5点を覚えておけば、大方は問題ありません。

新NISAでは、「つみたて」での資産形成を目的とする方も多いかと思いますので、特徴5つにフォーカスして、「(新NISAの)つみたて投資枠」と、「(現行NISAの)つみたてNISA」を表で比較してみましょう。

「つみたてNISA」と「(新NISAの)つみたて投資枠」を比較

| 新NISAの「つみたて投資枠」 | 現行NISAの「つみたてNISA」 | |

|---|---|---|

| 制度の併用 |

併用可 |

どちらか一方を選択 |

| 非課税保有期間 | 無期限化 | 20年 |

| 投資可能期間 | 恒久化 | 2023年まで |

| 年間投資枠 | 120万円 | 40万円 |

| 非課税保有限度額 | 1,800万円 | 800万円 |

| 投資対象商品 | 長期の積立・分散投資に適した一定の投資信託 | |

| 対象者 | 日本在住の18歳以上 | |

出所:金融庁「新しいNISA」をもとにコモングッド作成

ここからは補足ですが、先ほどの特徴5つを、1つ1つ解説していきます。

1.年間のつみたて投資枠が40万円から120万円へ拡大

現行NISAの年間投資上限額はつみたてNISAが40万円、一般NISAが120万円です。

それが新NISAでは、つみたて投資枠が120万円、成長投資枠が240万円となります。

新NISAはつみたて投資枠と成長投資枠が併用できるため、最大360万円が年間投資額の上限になります。これにより、年間ベースでも現行NISAより多く投資ができるようになります。

2.非課税保有期間が20年から無期限化される

現行NISAの保有期間は一般NISAで5年間、つみたてNISAで20年間です。これらの期間が、新NISAではつみたて投資枠も成長投資枠も無期限となります。

現行NISAでは非課税保有期間が期限付きのため、いつかは非課税である期間がなくなってしまいます。しかし、新NISAではいつ始めても非課税保有期間は無期限であるため、残りの非課税保有期間を気にすることなく投資判断ができるようになるのです。

「非課税期間があと少ししかない。ここから急落したらどうしよう。」といった余計な悩みを抱える可能性がなくなるのは大きなメリットと言えるでしょう。

3.NISA制度(口座開設期間)が恒久化する

新NISAでは口座開設期間が恒久化します。「口座開設期間の恒久化」とは、NISA口座で投資を行うためには、いつまでに口座開設をして投資を開始しなければならないという期限がなくなるということです。

現行NISAでは口座を開設して投資をすることができる期間が、つみたてNISAは2042年まで、一般NISAは2023年までと決められていました。このため、口座開設や投資開始時期が遅れるとNISAの恩恵を最大限受けられなくなってしまう事態が起り得ました。しかし、口座開設期間が恒久化することで、いつから始めても非課税保有限度額まで投資ができるようになるのです。

4.一般NISAの役割を引継ぐ成長投資枠との併用が可能

現行NISAではつみたてNISAと一般NISAは併用することができませんでした。

しかし、新NISAではつみたて投資枠と成長投資枠の併用が可能になったため、どちらか片方を選ぶ必要もなく、現行NISAよりも柔軟に投資を行えます。

5.売却分の非課税保有限度額(総枠)の再利用が可能になる

現行NISAでは、つみたてNISAは年間最大投資額40万円×最長20年間の投資で最大800万円、一般NISAは年間最大投資額120万円×最長5年間の投資で最大600万円が非課税保有限度額です。

一方、新NISAでの非課税保有限度額は1,800万円(成長投資枠は1,200万円まで)となっています。

また、新NISAで保有している商品を売却した場合、その分の簿価金額(ぼかきんがく。帳簿に記載された資産や負債の評価額のこと)だけ翌年に非課税保有限度額が復活して再利用することが可能です。

例えば、新NISAで50万円購入した商品が倍の100万円になった時に20万円売却した場合、20万円の内簿価金額は半分の10万円ですから、翌年に10万円枠が復活して再利用可能となります。

このように、現行NISAよりも大きな金額を非課税で投資できるため、その分税制メリットを多く受けられるようになります。

つみたて投資枠と成長投資枠の違いとは?

新NISAの「つみたて投資枠」を活用するにあたり、「成長投資枠」の存在も気になりますよね。

簡潔に表すと、つみたて投資枠と、成長投資枠の違いは表のとおりです。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間投資可能額 | 120万円 | 240万円 |

| 非課税保有限度額 |

1,800万円 |

|

| 1,200万円(内数) | ||

| 投資対象商品 | 長期の積立・分散投資に適した一定の投資信託 | 上場株式、投資信託等

※現行一般NISAと変更あり |

出所:金融庁「新しいNISA」をもとにコモングッド作成

成長投資枠は、どう活用する?

成長投資枠とは、新NISAを構成する1つの投資枠で、現行の一般NISAの役割を引継ぎます。

つみたて投資枠は、長期の積立・分散投資で資産形成していくことを目的としている一方、成長投資枠は、成長が見込める企業や業界に投資し、企業価値の拡大および株価の上昇で資産増加を目指す、という目的を持っています。

つみたて投資枠に比べ、高いリターンが見込める商品を選ぶことができるため、積極的に利益を狙った場合でも非課税で投資・運用が可能です。

成長投資枠で購入できる対象商品には上場株式やETF(上場投資信託)、REIT(上場不動産投資信託)などが含まれており、つみたて投資枠よりも幅広い商品に投資を行うことができます。

ただし、NISA制度は安定的な資産形成を目指す制度であるため、NISA制度にふさわしくないものは除外されます。対象商品と、除外される商品は、具体的な例を挙げると以下のような商品です。

| 成長投資枠 対象商品 | 成長投資枠 除外商品 |

|---|---|

|

|

現行の一般NISAで対象だった投資商品も、新NISAでは除外となる商品もあります。

また、つみたて投資枠の対象商品は、いずれも成長投資枠の条件を満たしているため、成長投資枠で、つみたて投資枠と同じ商品を購入することができることも大きな特徴です。

このような特徴により、成長投資枠も活用すれば、つみたて投資枠の上限を超えて投資を行うことが可能となります。

つみたて投資枠の上限を超えて成長投資枠を活用する方法とは、例えば以下のような方法です。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 購入商品 | eMAXIS Slim 全世界株式 (オール・カントリー) |

eMAXIS Slim 全世界株式 (オール・カントリー) |

| 毎月の投資額 | 月10万円(上限) | 月5万円 |

| 年間の投資額 | 120万円(上限) | 60万円 |

成長投資枠には、つみたて投資枠と異なる商品を選択しなければいけないというルールはありません。

※個別投資信託の名称を表示しておりますが、例示のためであり勧誘・推奨するものではありません。

つみたてに最適な『投資信託』はどう選べばいい?

個別株式ではなく、投資信託(投信)を選んで投資していく方も多いかと思いますが、数千本ある投信から、一体どう選んだらよいのでしょうか?

FP監修のセミナー動画で、詳しく解説をしておりますが、ポイントを簡単に記載させていただきます。

個人投資家の方が投信の評価サイトとしてよく活用している、ウェルスアドバイザーをうまく活用していくことで、優秀な投信を選んでいくことができます。

どの投信を選ぶにしても、

①リターンとリスクの両面

②中長期的な目線

から判断していくことが重要ですが、①について少し解説します。

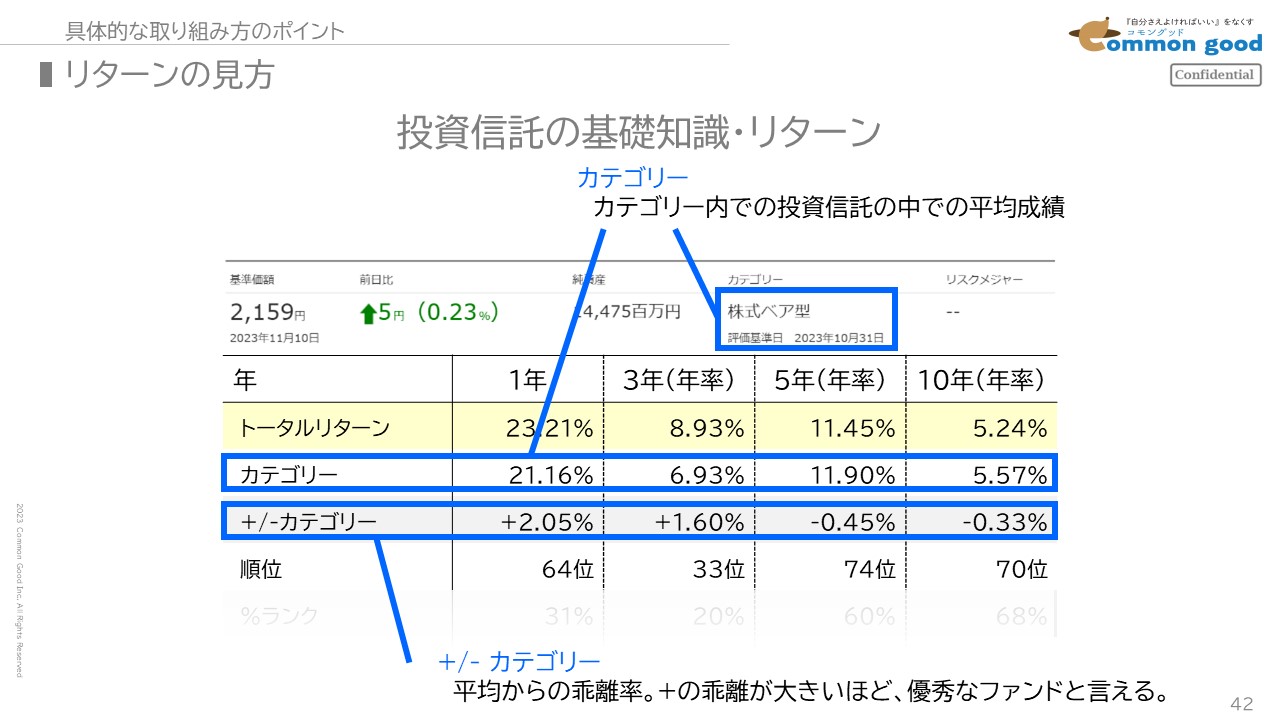

リターンのチェックポイント

- トータルリターン:どれくらいのリターンがあるか

- カテゴリー:カテゴリー内の平均成績

- +/-カテゴリー:カテゴリー平均からの差(+が大きいほど『平均と比べてトータルリターンが大きい』ため、優秀なファンドと言える。)

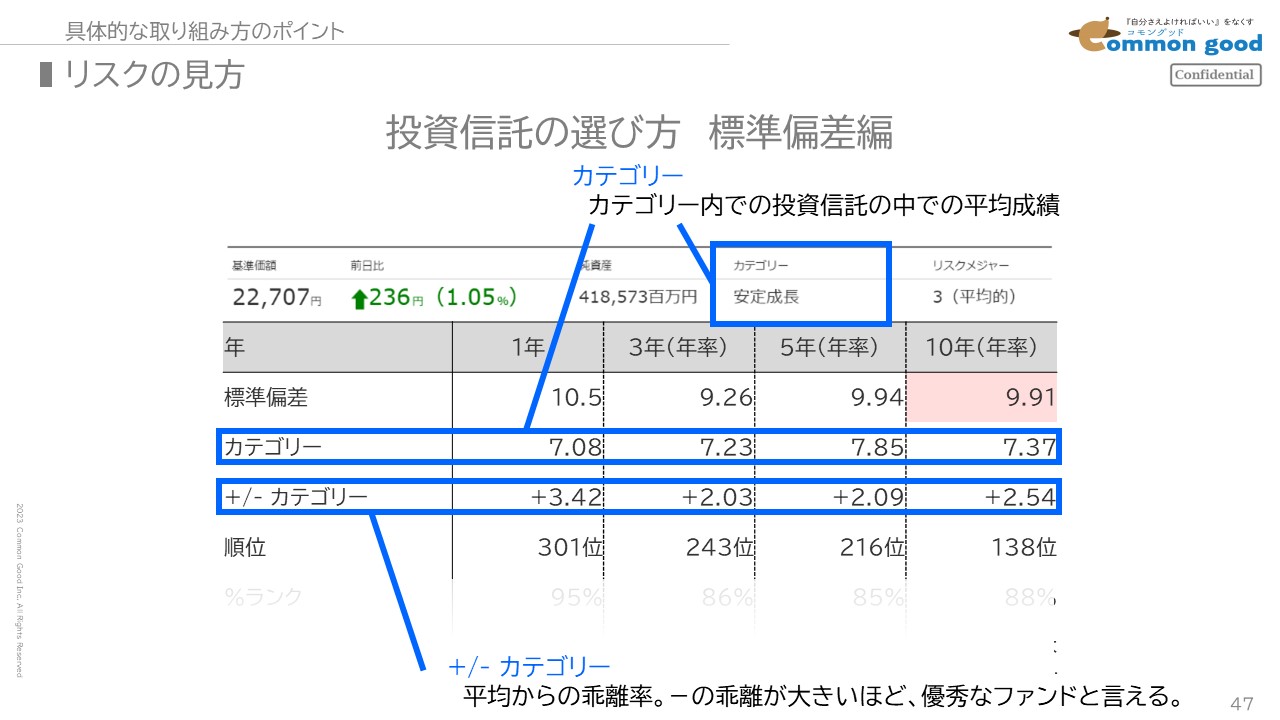

リスクのチェックポイント

- 標準偏差:どれくらいバラつきが大きいかの指標(バラつきが少ない方が優秀)

- カテゴリー:カテゴリー内の平均成績

- +/-カテゴリー:カテゴリー平均からの差(-が大きいほど『平均と比べて標準偏差が小さい(バラつきが少ない)』ため、優秀なファンドと言える。)

「リスクもリターンも細かく見てられない!」という方は

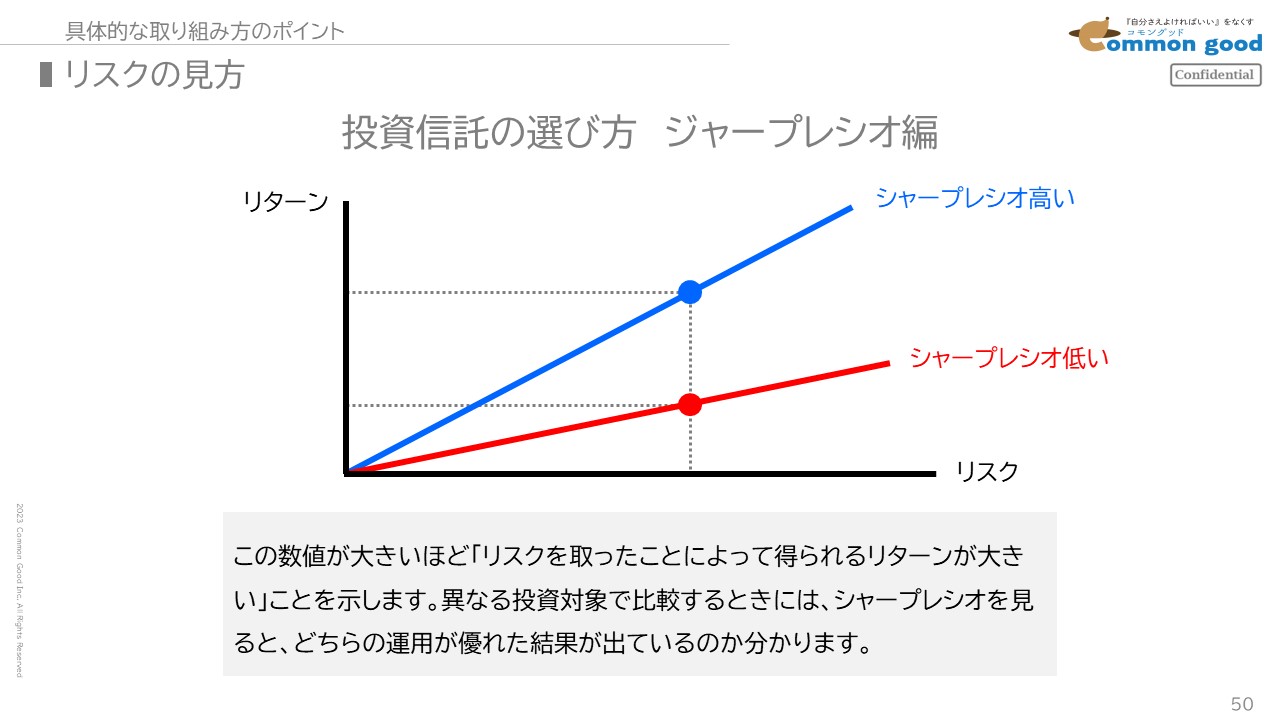

「シャープレシオ」をチェックしてみましょう。

シャープレシオは「トータルリターン/標準偏差」で計算されます。

同じリスクを取った際にどちらの方が得られるリターンが大きいか、を表す指標で異なる投資対象を比較する際に、どちらが優れた運用結果が得られているかを判断できます。

シャープレシオは「1を超えている(リターン>リスク)」と優秀と言われます。

※本内容は、投資商品を推奨するものではございません。商品選定はご自身のリスク許容度に合わせ、自己責任の下行ってください。

Youtubeでは教えてくれない!!

"FP監修" 新NISA「徹底解説セミナー」

※画像をクリックすると、LINE公式アカウントから動画リンクに飛べます。

新NISA制度は、あくまでも制度です。実際に取り組む際には、

・どの商品を、いくらずつ買うか?

・どんなバランスでポートフォリオを組むか?

・いつ売るか?

など、考えることが多く、一人一人にあった取り組み方を、自分ひとりで決めていくのは簡単なことではありません。そこで、我々コモングッドは、FP監修のセミナー動画を製作しました。

「とりあえず」や「なんとなく」ではなく、「自分にあった取り組み方」のヒントとして、ご活用ください。

セミナー動画を見てわかること

セミナー動画 Part1(15分)

【1章】新NISAについての基本的概要

【2章】口座開設までのポイント

※Part1は、「既に知ってるよ」って方には、復習に近い内容が多いです。

セミナー動画 Part2(30分)

【1章】新NISA 具体的な取り組み方のポイント

・自分にあった“金額”と“期間”で取り組む

・ポートフォリオの組み方

・投資信託/ETFの選び方

・新NISAよくある質問

セミナー動画閲覧方法

※画像をクリックすると、LINE公式アカウントから動画リンクに飛べます。

ARTICLES