Blog

AMEX SPGカードについて

マイルが貯まる最強カードSPGアメックス。人気の理由とデメリット

【読むのに】約4分

【執筆】独立系FP事務所 コモングッド 編集部(21年9月)

マイルを貯めるカードを選ぶチェックポイント

いくらマイルが貯まりやすいカードでも、年会費が高すぎれば元は取れません。フライトではなくショッピングを軸にする場合は「還元率の高さ」も重要です。

【チェック1】どの航空会社のマイルを貯めるか?

まずは、どの航空会社のマイルを貯めるかを考えましょう。航空会社同士のマイルは合算や交換ができないため、自分がよく利用する航空会社のマイレージクラブに入会するのが基本です。 普段利用する航空会社がない場合は「アライアンス(航空連合)」に注目しましょう。

世界には「スターアライアンス」「ワンワールド」「スカイチーム」の三つのアライアンスが存在します。 同じアライアンスに加盟する航空会社間ではマイレージの提携を行っており、お互いのマイルを貯めたり、使ったりすることが可能です。行きたい地域に路線を多く持つアライアンスを選び、その中から1社をピックアップするとよいでしょう。

【チェック2】有効期限やポイントの貯めやすさは?

日系航空会社のマイルには3年間の有効期限があります。フライトが少ない人は思うようにマイルが貯まらず、知らないうちに有効期限を迎えてしまうかもしれません。 自分のペースでマイルを貯めたい人は「マイルに有効期限がない航空会社」のマイレージに加入するのも手です。たとえば「ユナイテッド航空」のマイルには期限がありません。

加えて、同じアライアンスに加盟するANAのフライトも利用できます。 一般的なカードの還元率は0.5~1%といわれています。日常生活の中で効率的にマイルを貯めるなら、還元率が1%以上の「高還元率カード」を選びましょう。サイトを経由するとポイント付与率が倍増する「ポイントモール」が利用できるカードもあります。

【チェック3】年会費やポイント移行にかかるコストも考慮

カード会社のポイントをマイルに交換する場合「移行手数料」や「交換レート」についても確認しておきましょう。ポイントをまとめて交換したい人は「年間移行上限」も要チェックです。

ほとんどのカードは「年会費」がかかります。「移行レートがよい」「還元率が高い」「ボーナスマイルが多い」といった好待遇のカードは、年会費が高くつく傾向があります。 「年会費が高くて元が取れなかった」ということがないように、コストと特典のバランスを考えることが大事です。

JAL?それとも、ANA?

日本を代表する航空会社といえば、ANAとJALです。マイルの有効期限やフライトマイルの積算率は同じですが、マイルの貯めやすさや特典航空券の取りやすさなどに若干の違いが見られます。

特典航空券に交換しやすいJAL

有償ではなく、マイルで購入する航空券を「特典航空券」と呼びます。JALの国内線は片道「6000マイル~」、往復「1万2000マイル~」で交換が可能です。

往復6000マイルで旅が楽しめる「どこかにマイル」や、通常よりも少ないマイル数で予約ができる「ディスカウントマイル」などもあり、お得に特典航空券を予約できるのが特徴です。 ANAの国内線はハイシーズンになると必要マイル数が多くなるのに対し、JALは「区間」によって必要マイル数が変わります。繁忙期はJALのほうが実質的に安く予約ができる可能性が高いといえます。

マイルが貯めやすいANA

JALカードは、カード入会時や継続時にボーナスマイルが進呈されますが、「入会搭乗ボーナス」「毎年初回搭乗ボーナス」といったように「搭乗」が必須条件となっています。 一方、ANAカードは、カードの入会や継続のみでボーナスマイルが付与されるため、フライト利用のない陸マイラーでもしっかりとマイルが獲得できるでしょう。

また、ANAは、アライアンスでは世界最大の「スターアライアンス」に加盟しています。ANAのマイレージに入会すれば、26社の航空会社のフライト利用でANAマイルが貯められます。

マイルを貯める最強カードSPGアメックス

「SPGアメックス」とは、アメリカン・エキスプレスが発行する「スターウッドプリファードカード」のことです。ポイント還元率が高く、特典も充実しているため、「マイルが貯まる最強カード」として多くのマイラーに支持されています。

【最強ポイント1】ポイント還元率3%でザクザク貯まる

一般的なアメックスカードには「メンバーシップ・リワード」というポイントプログラムが適用され、カード利用代金100円につき1ポイントが積算されます。 SPGアメックスは、メンバーシップ・リワードのポイントではなく、Marriott Bonvoyの「Marriott Bonvoyポイント」が貯まるのが特徴です。

ポイントの付与率は3%と高く、利用代金100円につき3Marriott Bonvoyポイントが積算されます。さらに、Marriott Bonvoy参加ホテルでのカード利用で100円につき6Marriott Bonvoyポイント、宿泊利用では1米ドルにつき12.5Marriott Bonvoyポイント(通常会員に対して25%ボーナス)を獲得できます。

【最強ポイント2】入会特典でポイントを獲得

高還元に並ぶ、SPGアメックスのもう一つの魅力が「入会特典」です。時期にもよりますが、入会後3カ月以内に10万円以上のカード決済をすると、3万Marriott Bonvoyポイントが進呈されます。 買い物で10万円というと高額に感じますが、日用品や携帯電話などの日々の支払いも含めれば、3カ月で10万円はそう難しくはないでしょう。

10万円の利用ではカードのポイントが3000ポイント積算されるため、特典を含めると、最低でも3カ月間で3万3000ポイントが獲得できる計算です。 Marriott Bonvoyポイントは、無料宿泊やパッケージ旅行、ギフトカードなどさまざまな特典と交換ができます。

【最強ポイント3】更新時に高級ホテル無料宿泊特典が

毎年のカード継続時には「継続ボーナス」として、Marriott Bonvoy参加ホテルの「無料宿泊特典」が進呈されます。 宿泊特典は1室1泊分(2名まで)で、かつ「1泊5万Marriott Bonvoyポイントまでの交換レートのホテル」というルールがありますが、祝日や大規模なイベント開催期間中でも空室がある限り予約が可能です。

Marriott Bonvoy参加ホテルには「ザ・リッツカールトン」や「セントレジス」「JWマリオット」などの高級ホテルが名を連ねます。いつもとは違った豪華な海外旅行が満喫できるでしょう。

マイラーにSPGアメックスが人気なワケ

SPGアメックスが多くのマイラーに支持される理由は、マイルの交換先の豊富さにあります。旅行関連の保険やサービスが充実しており、コストを抑えながら安心して旅行ができるのがメリットです。

旅好きにうれしい40社以上のマイル交換先

Marriott Bonvoyのポイントは40以上の航空会社のマイルと交換が可能です。交換レートは交換先によって変わりますが、ほとんどは「3ポイント→1マイル」の比率で換算されます。 さらに、6万ポイントを移行するごとに、5000マイルが進呈されるのも大きな魅力でしょう。

5000マイルというと、ANAの国内線特典航空券の最低必要マイル数にあたります。 交換手数料がかからないため、その都度交換するのもよいですが、一気にポイントを交換してボーナスを狙うのが賢いやり方といえます。

JALやANAマイルも実質無期限で貯まる

JALやANAマイルには3年間の有効期限があります。カード利用で直接マイルが貯まるJALカードは、マイル交換の手間が省けるのは便利ですが、先に積算されたものから有効期限が切れていくのがネックです。

また、ANAカードでも、カード会社のポイントの期限が2年間であれば、マイルは実質5年間までしか延長ができません。 Marriott Bonvoyポイントは24カ月に1回でもポイント交換を行えば、会員資格が維持され、ポイントの期限も保持される仕組みです。期限を気にせずにポイントを貯め、自分の好きなタイミングでJALやANAのマイルに交換できるのは大きなメリットです。

マリオットボンヴォイゴールドエリート会員

SPGアメックスカードを発行すると「Marriott Bonvoyゴールドエリート会員」の資格が自動的に付与されます。これは本来、年間25日以上の宿泊を達成した場合に与えられる「上級会員」の資格です。

カードの保有者は宿泊実績がなくても、上級会員向けのさまざまな特典が受けられるのが特徴です。 たとえば、Marriott Bonvoyのホテルにおいては「25%のボーナスポイント追加」や「チェックアウトの延長」「客室のアップグレード」などが適用になり、ワンランク上の滞在が満喫できます。

旅行保険やトラベル特典が充実

SPGアメックスには、最高1億円の「旅行傷害保険」が付帯しています。 具体的には、海外旅行や国内旅行の際、航空券・パッケージ・ツアーなどをSPGアメックスで支払うと、旅行傷害保険が付帯されるというものです。

詳しくは、カード入会後に送付される各補償規定を確認しましょう。 また、航空便の遅延や手荷物の紛失・遅延などにより発生した各種費用を補償する「航空便遅延補償」や、カードで購入した商品に対する損害を補償する「ショッピング・プロテクション」などの付帯もあり、ほかのカードよりも補償の手厚さが際立ちます。

SPGアメックスのデメリットとは?

特典やボーナスが多く、旅行保険が手厚いところはメリットですが、SPGアメックスは一般的なカードより少し年会費が高くなる傾向があります。他の国際ブランドに比べ、利用できる店舗が少ないという欠点もあるため、必ずしも万人に適しているとはいえません。

【デメリット1】高額な年会費

SPGアメックスの年会費は3万4100円(税込)です。3万円の年会費は高すぎると感じる人も多いのではないでしょうか。 実際のところ、カード継続時に進呈される高級ホテルの「無料宿泊特典」で年会費の元は取れますが、「旅行に行く予定がないから使わない」という人にとっては、メリットが少ないでしょう。

充実度の高い旅行保険も同様です。 SPGアメックスの家族カードは1万7050円(税込)です。年会費は本会員の半額と手頃ですが、本会員とまったく同様のサービスが受けられるわけではありません。Marriott Bonvoyのゴールドエリート会員資格は、本会員のみの特典です。

【デメリット2】VISAなどに比べ加盟店が少ない

クレジットカードの主な国際ブランドといえば、アメックスのほかに、「VISA」「Mastercard」「JCB」「Diners Club」などが挙げられます。中でもVISAは加盟店舗数が圧倒的で、全世界200以上の国・地域にある「Visaマーク」のある店舗で利用が可能です。

アメックスはJCBと提携関係にあり、国内にある多くのJCB加盟店でアメックスカードが使えます。ただ、VISAやMastercardに比べて使える店舗はやや少なく、旅行時はアメックスカード1枚だけに頼るのは少し心細いかもしれません。

【デメリット3】ポイント加算対象外、半減の加盟店も

SPGアメックスは「100円につき3Marriott Bonvoyポイント」という「ポイント付与率の高さ」が自慢ですが、ポイント加算対象外のサービスや、ポイントが半減する加盟店も存在します。 たとえば、電力会社・ガス会社・水道局・公金・税金などは「200円につき3Marriott Bonvoyポイント」に半減します。

「Amazon Pay」や「d払い」などの決済における支払い手段にカードを利用した場合も同様です。 また、「楽天Edy 」「モバイルSuica」「モバイルPASMOチャージ」などの「電子マネーのチャージ」にカードを使用しても、ポイントは付与されません。

まとめ

エアライン系カードと航空会社以外のカードはどちらにもメリットがあります。年会費が高いカードは特典が充実していますが、人によっては元が取れずにコストばかりがかさむため、自分のライフスタイルに合った1枚を選ぶことが重要です。

SPGアメックスはマイルが貯まりやすいカードとして高く評価されています。世界中に高級ホテルを展開する「Marriott Bonvoy」のゴールドエリート会員資格が得られるうえに旅行保険が手厚く、海外を飛び回るアクティブな人にはぴったりでしょう。

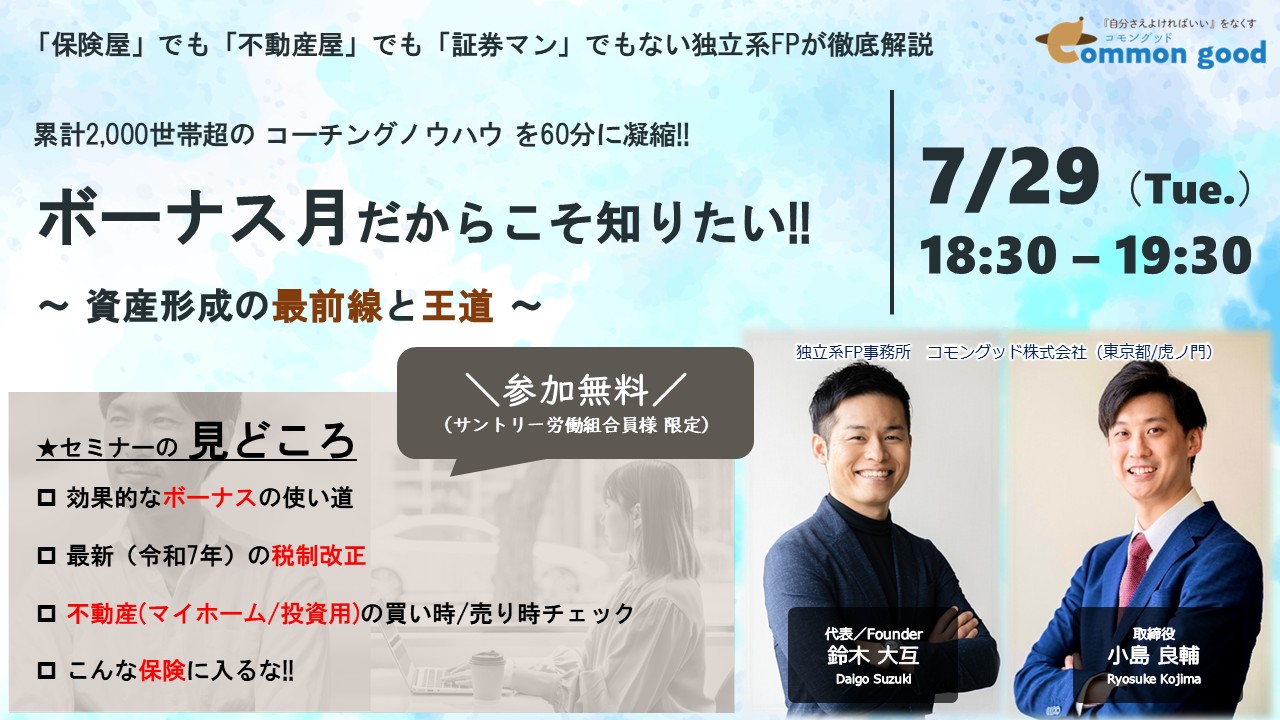

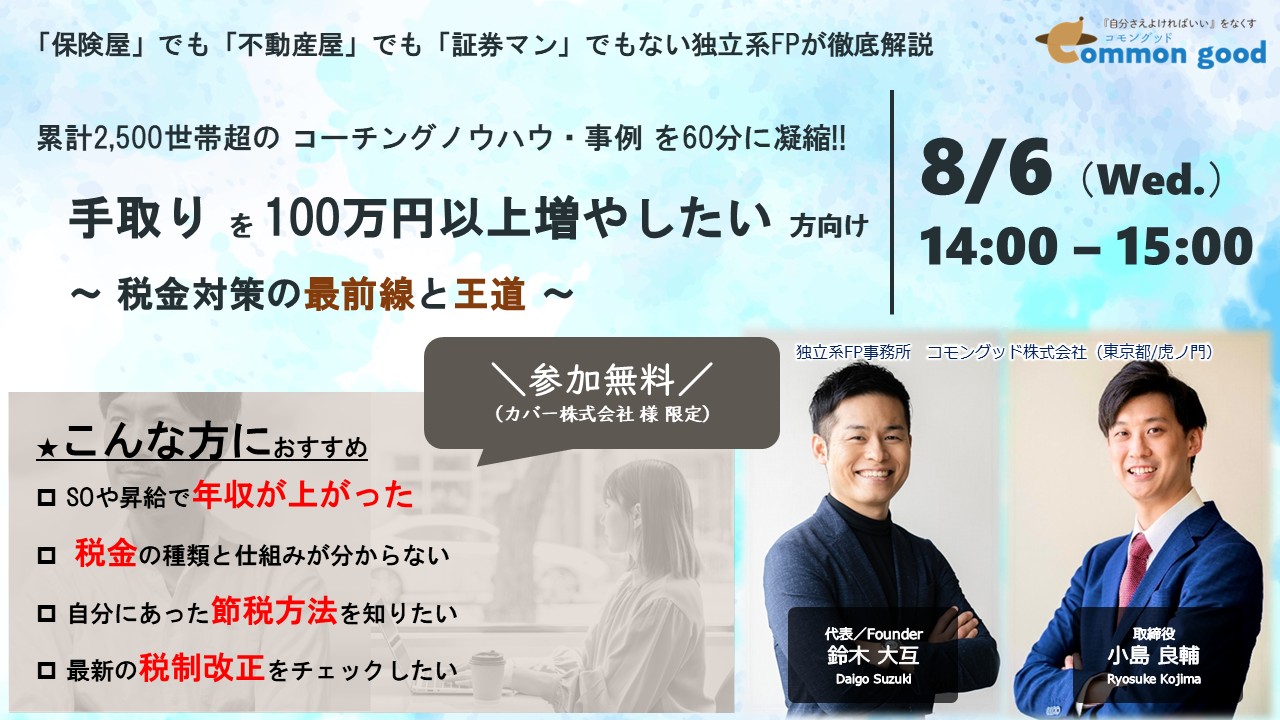

【期間限定】コモングッド×AMEXの特別キャンペーン

コモングッドはAMEXの公式パートナーです。

○対象期間:キャンペーン終了予定 未定

○対象カード:AMEX SPGカード

○特典(コモングッド(株) ご紹介特典)

入会後3ケ月以内に10万円利用で36,000マリオットポイント

ご決済分ポイント10万円分含め、合計39,000マリオットポイント

【マリオットポイントでお泊まり頂けるホテル例】

・メズム東京

・W大阪

・リッツカールトン日光

・リッツカールトン大阪

・リッツカールトン東京(オフシーズン)

・リッツカールトン沖縄(オフシーズン)

※ANAやJALのマイルに交換することも可能です。

AMEXカード情報案内 お申込フォーム(無料)

ARTICLES