Blog

【コラム】住宅ローン減税「50㎡の壁」という意外すぎる死角

【読むのに】約4分

【執筆】独立系FP事務所 コモングッド 編集部(21年9月)

住宅を購入すると、所得税や住民税が安くなる「税金の特例」を受けられることがあります。

持ち家対象の税特例はいくつかあり、多くの特例で条件になるのが家の面積です。「床面積50平方メートル以上」が条件となることが多いのですが、50平方メートル以上の家を買ったつもりが「50平方メートルに満たない」と判定されて特例が使えないケースも。

住宅購入で「受けられるはずの特例が受けられない」もったいない損と、それを避ける方法を解説します。

ローン減税「50平方メートル以上」の条件に注意

居住は大きく「賃貸」と「持ち家」に分けられますが、所得税や住民税、贈与税が安くなる特例があるのは持ち家のみです。

税特例の代表が「住宅ローン減税」。住宅ローンを組んでマイホームを購入すると、原則10年間、年末時点のローン残高の1%が所得税から控除されます。仮に年末時点で4000万円のローン残高がある場合、40万円の税額が所得税から控除されます。所得税だけで引ききれない場合は、住民税からも控除されます。

この住宅ローン減税を受けるにはいくつか条件があり、代表的なのが「床面積50平方メートル以上の住宅に適用」という条件。この「50平方メートル以上」は、次に挙げるほかの税特例でも条件になることが多い数値です。

・「住宅ローン」減税

・「住宅取得等資金贈与」の特例

・「登録免許税」の軽減

・「不動産取得税」の軽減

・「固定資産税」の軽減

・「すまい給付金」の受給

「50」という数字、実は要注意ポイント。「50平方メートル以上の家を買ったつもりが、48平方メートルで特例を受けられなかった」という不思議なことが起こりえます。

「図面上の面積」と「登記簿上の数字」は違う

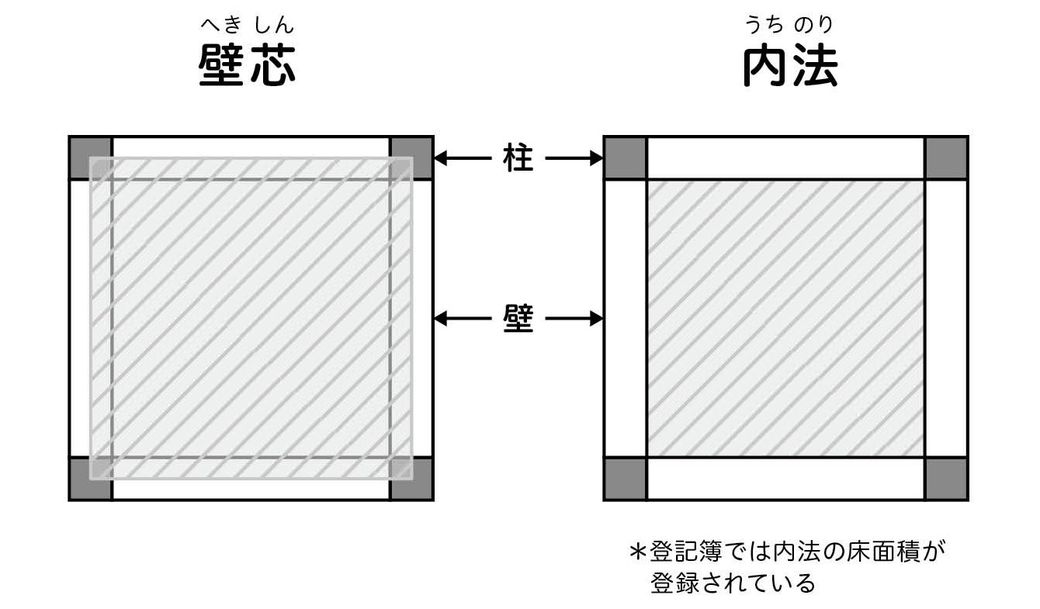

税金の優遇を受けるうえでの床面積は、登記所に登録される正式な「登記簿面積」を指します。この登記簿面積、実は不動産広告に書かれている「専有面積」との間にズレがあることをご存じでしたか?

不動産業者の間では、専有面積は壁の厚みの中心線「壁芯」で測定します。一方、登記簿面積は壁の内側だけの面積「内法」で測るので、壁の厚みをまったく含みません。広告にある「専有面積」の数値と登記簿面積の数値は5%ほど違うとされています。

壁芯・内法という面積のカウント方法の違いから、「50.00平方メートル(壁芯)と広告にはあったのに、登記簿上は48.00平方メートルで、ギリギリ住宅ローン控除を受けられなかった」ケースをたまに耳にします。

家を購入する際は、図面上で50平方メートル以上あるからと安心せず、必ず「登記簿上でも50平方メートル以上ある」ことを確認してください。

この住宅ローン控除、2021年春の税制改革で面積条件が緩和され、「40平方メートル」から受けられるようになりました。

これは、単身者の購入をうながし不動産市場をより活性化させたい政府の旗印のもと行われた改革です。しかし、新適応の「40~50平方メートル」の住宅については、「年間所得金額が1000万円以下」という条件が付きます(従来の50平方メートル以上では年間所得3000万円以下が条件)。また、売り主が個人で建物に消費税がかからない「中古住宅」を購入した場合は、40平方メートルから住宅ローン控除は受けられません。

当然、40平方メートルも登記簿面積でクリアする必要があり、面積が緩和された分、ほかの条件が厳しくなった印象です。

「親からの資金提供」で使える税特例

ほかにも、税金の特例を受けられるはずだったのに、「住宅購入費を払うタイミング」次第で税金特例の対象外になるケースがあります。

住宅を買うにあたって親から援助を受ける人も多いと思いますが、このとき使えるのが「住宅取得等資金贈与の特例」。この特例、50平方メートル以上のほかにも注意してほしい条件があります。

前提として、たとえ自分の両親や祖父母であっても、年間110万円を超えるお金を贈与されると「贈与税」が発生します。ただし、110万円以上の贈与があっても、そのお金が「住宅を買うための費用」として使われた場合、税務署に贈与税申告をすれば一定額まで非課税で受け取ることができます。これが「住宅取得等資金贈与の特例」です。

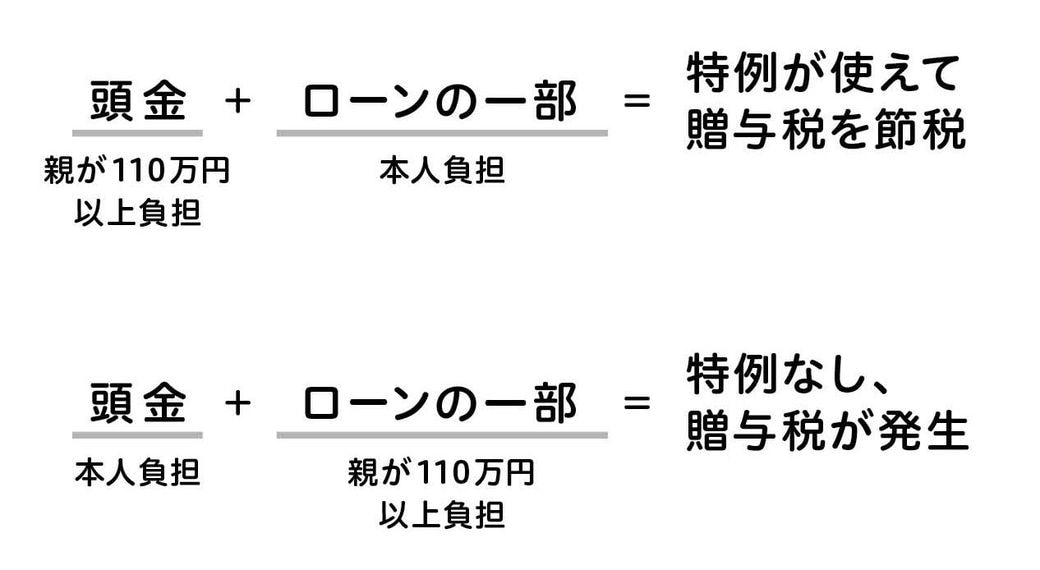

この特例にも50平方メートル以上という面積条件がありますが、気をつけてほしいのが「受け取った住宅資金を、どのタイミングで使ったか」。タイミング次第では特例対象外となり、贈与税がかかる場合があります。

「70万円」の贈与税がかかることも

特例の対象になるのは「頭金に充てるお金をもらった」場合です。「頭金は自分で支払い、後からローンの一部を親に負担してもらった」場合は特例の対象外となり、贈与税は免除されません。

たとえば親から500万円もらった場合、特例を使えなければおよそ70万円の贈与税が発生します。頭金に充てていれば贈与税は0だったことを考えると、非常にもったいないと言わざるをえません。

また、自分の直系親族からの贈与でなければこの特例は使えません。配偶者の親からの支援は特例対象外となるので気をつけたほうがいいでしょう。

12月にお金をもらうくらいなら1月に

この住宅取得等資金の特例を使う場合、「いつお金を受け取るか」も重要です。

特例を利用するには、資金援助を受けた年の翌年3月15日までに、贈与されたお金をすべて使って家を建て、居住実態を証明する書類を、贈与を受けた人の住所を管轄する税務署に提出する必要があります。そのため、12月31日に親からお金をもらった場合、2カ月半以内に急いで建てて引っ越さなければなりません。

このスケジュール感を考えると、年末に資金提供を受けるよりは、1カ月待って翌年1月に受け取るほうが余裕を持って住宅購入を進められます。たった1カ月の違いで、1年近く新居の準備にあてられる期間が変わるわけです。

せっかく受けられるはずの税特例を逃さないためにも、住宅購入の際には「住宅購入=税が安くなる」ことを思い出して、「どんな税金の特例が受けられるのか」「この物件は特例の条件を満たすか」「この払い方でいいのか」を確認したほうがいいでしょう。多くの人にとって住宅は一生に一度の買い物。悔いのないよう、物件だけでなく税金についての事前調査に時間をかけて損はありません。

住宅ローンを組むタイミング

不動産投資ローン と 住宅ローンをどちらも活用していく場合にそれらを組む順番も、よくあるご相談の1つです。

▼不動産投資ローン

・投資用マンション/アパートなど賃貸用物件に融資するためのローン

・金利 1.0-3.0%(21年9月現在の目安)

▼住宅ローン

・自分で買って住む用の居住用物件に融資するためのローン

・金利 0.3%-2.0%(21年9月現在の目安)

※どちらも、上限はご年収の7-16倍が目安です。

上記のように目的や金利が異なるのですが、一般的には住宅ローンの方が審査が緩く、投資用ローンの方が審査が厳しいです。そのため、どちらもうまく活用していきたい方は、投資用ローンから活用していくのが一般的です。

ただし、資産形成やライフプランの観点でどちらが良いかは100世帯あれば100通りの正解があります。ご年収や自己資金など資産状況によっても考え方が異なりますので、ご自身にあったローンの活用方法を考えていくことで、後悔ない資産づくりと人生に繋げて頂けたら幸いです。

【執筆】独立系FP事務所 コモングッド 編集部(21年9月)

↓資産づくりのヒントが月に3-4回届きます↓

ARTICLES